Прекращение деятельности в качестве самозанятого требует официального уведомления налоговых органов. Рассмотрим процедуру закрытия статуса и важные нюансы этого процесса.

Содержание

Основания для прекращения самозанятости

| Причина | Описание |

| Прекращение деятельности | Добровольное решение |

| Превышение лимита доходов | Более 2,4 млн рублей в год |

| Начало предпринимательской деятельности | Регистрация ИП или юрлица |

| Нарушение условий | Налоговые органы могут снять статус |

Пошаговая инструкция закрытия

- Погасите все налоговые обязательства:

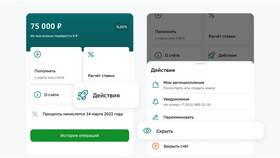

- Проверьте задолженность в приложении "Мой налог"

- Оплатите начисленные налоги

- Откройте приложение "Мой налог"

- Перейдите в раздел "Профиль"

- Выберите "Прекратить деятельность"

- Подтвердите решение электронной подписью

- Дождитесь уведомления от ФНС (до 3 рабочих дней)

- Сохраните подтверждение о снятии с учета

Альтернативные способы закрытия

| Способ | Процедура |

| Через личный кабинет ФНС | Подача заявления в электронном виде |

| В налоговой инспекции | Личное посещение с паспортом |

| Через МФЦ | Заполнение заявления при посещении |

Необходимые документы

- Паспорт (при личном обращении)

- ИНН

- Данные банковского счета

- Подтверждение оплаты налогов (при наличии задолженности)

Сроки и последствия

| Аспект | Информация |

| Срок обработки заявления | 3 рабочих дня |

| Дата прекращения | День подачи заявления |

| Возможность повторной регистрации | Через 12 месяцев |

Важные моменты при закрытии

- Проверьте все чеки и платежи перед закрытием

- Сохраните историю операций для налоговой отчетности

- Уведомите контрагентов о смене статуса

- При переходе на ИП сначала закройте самозанятость

Частые вопросы

- Можно ли временно приостановить деятельность?

- Нет, только полное прекращение

- Что делать с неиспользованным налоговым вычетом?

- Вычет сгорает после закрытия

- Нужно ли сдавать отчетность при закрытии?

- Нет, если все налоги оплачены